Pohotovostní rezerva a její význam v domácím rozpočtu

Pohotovostní rezerva je důležitá pro dlouhodobě zdravé finance. Jedná se o bezpečnostní polštář, který by měl být součástí každé domácnosti. Podíváme se tedy na to, proč je pohotovostní rezerva tak důležitá, jak velká by měla být, jak si ji vytvořit a kde ideálně takovou rezervu spravovat.

Bez pohotovostní rezervy to zkrátka nejde

Jak již samotný název napovídá, tato rezerva by nám měla pomoci v období nouze, v období, kdy se něco pokazí nebo nás něco překvapí. Život přináší nejrůznější překvapení a mnohdy jsou tato překvapení spojena s finančními výdaji. Například se může jednat o nečekanou opravu auta, nutnou výměnu domácího spotřebiče, vysoký nedoplatek za energie nebo nečekaný výpadek příjmu.

Výhodou pohotovostní rezervy je bezesporu získaný čas. V případě, že ji máme, nemusíme předčasně ukončovat jiné spořící a investiční programy v portfoliu. U stavebního a penzijního spoření nepřijdeme o státní příspěvek. Akciové portfolio nemusíme prodávat při poklesu na finančních trzích.

Mít vlastní rezervu je dlouhodobě nejlevnější řešení. Každou domácnost tu a tam překvapí nějaký mimořádný výdaj, pro který je nutné najít zdroje. Pokud máme rezervu, je to velmi jednoduché. Pokud rezerva není, nezbývá nic jiného než si půjčit. Jakákoliv půjčka pro nás znamená úrok (nebo riziko úroku u „bezúročné půjčky“) a to jsou náklady navíc. Placené úroky následně zbytečně zatěžují domácí rozpočet.

Správná výše rezervy

Aby nám rezerva dobře posloužila, musí být správně veliká. Ani malá, ani velká, zkrátka tak akorát. Ideálně by měla být tato rezerva ve výši 3–6násobku měsíčních výdajů domácnosti. Toto univerzální pravidlo je možné použít pro většinu domácností. Každá domácnost má výdaje nastavené podle svých příjmů. Domácnosti s vyššími příjmy budou potřebovat vyšší rezervu a naopak. Tak či tak bude vždy rezerva odpovídat skutečným potřebám domácnosti.

Čím více fixních výdajů má domácnost, tím vyšší by měla být pohotovostní rezerva. Pro rodiny s malými dětmi a hypotékou raději volíme vždy rezervu odpovídající spíše šestinásobku měsíčních výdajů. Domácnostem, kde není tolik závazků, bude stačit rezerva menší.

Jak si pohotovostní rezervu vytvořit

Vytvoření pohotovostní rezervy není mnohdy vůbec jednoduchá věc a někdy je to běh na dlouhou trať. Pokud se Vám nedaří rezervu vytvořit, tak věřte, že nejste jediní. Nejdůležitější je se rozhodnout, zdali chceme rezervu mít. Pak je to již jenom o strategii spoření, dobrém plánování a disciplíně. Někdo si rezervu vytvoří rychleji, někomu to bude trvat déle. Důležité je začít.

Pohotovostní rezervu je vhodné si tvořit průběžně odkládáním částky odpovídající 10 % z příjmu. Pokud je to příliš, začněte klidně s menší částkou. Je docela možné, že než si takovou rezervu vytvoříte, překvapí Vás nějaký nečekaný výdaj. Ano, to se stává. S tím je potřeba počítat. Ale i malá rezerva je lepší než žádná rezerva. V nejhorším to bude znamenat, že si budeme muset vzít menší úvěr, a to je určitě lepší varianta.

Kde si pohotovostní rezervu tvořit

Hlavním znakem pohotovostní rezervy je to, že nevíme, kdy budeme peníze potřebovat. Je proto velmi důležité myslet na likviditu (dostupnost). Rovnou tedy zapomeňme na nové stavební spoření, dlouhé termínované vklady atp.

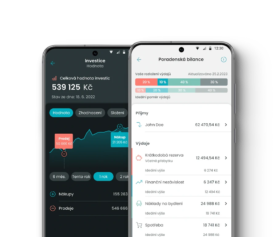

Moc možností není. Jako vhodný nástroj lze použít spořící účet, termínovaný vklad s krátkou výpovědní lhůtou nebo fondy peněžního trhu. Každá z variant má své pro a proti a ideálního řešení dosáhneme pravděpodobně kombinací spořícího účtu a podílových fondů. Termínované vklady jsou zpravidla svými parametry méně výhodné.

Spořící účty

Spořící účty se nabízejí jako nejdostupnější varianta. Řada bank spořící účty nabízí a jejich obsluha je velmi jednoduchá. Spořící účty neslouží primárně pro platební styk, proto k nim nemáme platební kartu a mají nejrůznější drobná omezení, ale jejich hlavní výhodou je vyšší úroková sazba. Úroková sazba je vyhlašovaná a kdykoliv se může změnit. Nic není tedy jistého. Samotná sazba je ovlivněna základní úrokovou sazbou vyhlašovanou ČNB, obchodní strategií banky a s tím související bilancí mezi vklady a úvěry. Každá banka, aby mohla svým klientům poskytovat úvěry (což je jeden z nejdůležitějších cílů bank, zadlužit klienta), musí mít dostatek vkladů. To je také důvod, proč nově vznikající banky na trhu začínají vždy s nabídkou výhodného spořícího účtu. A to je také důvod, proč velké banky mají zpravidla úrokové sazby nižší. Protože mají dostatek vkladů od svých klientů a nepotřebují se dělit o výnos z uložených peněz u ČNB.

Klient tedy nemá dlouhodobě jistotu, že právě jeho spořící účet bude mít vždy nejlepší podmínky. Buď je potřeba se s tím smířit nebo pravidelně sledovat podmínky na trhu.

Zapomenout bychom neměli ani daně a bezpečnost. Úroky ze spořícího účtu podléhají dani ve výši 15 %. Pokud nám banka nabízí úrok na spořícím účtu 4,5 % p.a., dostaneme do své kapsy pouze 3,8 %. Z pohledu bezpečnosti je to tak, že vklady jsou pojištěny do výše cca 2,5 mil. Kč.

Dalším omezením spořících účtů bývá zůstatek pro úročení, případně pro pásmové úročení. Je naprosto běžné, že banky zhodnocují peníze klientů lepším úrokem jenom do určité výše zůstatku. To je pouze další důkaz toho, jak bankám na svých klientech záleží.

Spořící účty by tedy měly být zařazeny do portfolia každé domácnosti, ale v rozumné míře – max. do 50 % z výše pohotovostní rezervy.

Podílové fondy peněžního trhu

Jedná se o druhý možný nástroj, který lze použít pro správu pohotovostní rezervy. Je to investiční nástroj, který investuje do cenných papírů. Konkrétně fond nakupuje pokladniční poukázky a dluhopisy s krátkou splatností. Většinou se jedná o státní dluhopisy, které jsou považovány za nejméně rizikovou investici. Není tedy možné takovou investici vydávat za spoření, a to i přes to, že riziko spojené s touto investicí je zanedbatelné a výrazně nižší než u penzijního spoření.

Rozhovor s Lukášem Urbánkem, který se svými klienty spolupracuje již od roku 1999. Jedním z 33 poradců v ČR, kteří získali nejvyšší mezinárodní certifikát EFP pro oblast finančního plánování. O tom, jak se stal poradcem, jakou službu poskytuje svým klientům a proč vyhledávají jeho služby pracovníci bank, se můžete dočíst zde.

Rozhovor s Lukášem Urbánkem, který se svými klienty spolupracuje již od roku 1999. Jedním z 33 poradců v ČR, kteří získali nejvyšší mezinárodní certifikát EFP pro oblast finančního plánování. O tom, jak se stal poradcem, jakou službu poskytuje svým klientům a proč vyhledávají jeho služby pracovníci bank, se můžete dočíst zde.Výhodou tohoto řešení je, že nabízí férový a transparentní výnos za jakékoliv situace. Investoři mají jistotu v tom, že dostanou výnos odpovídající současné situaci na trhu, bez vlivu obchodních zájmů bank, jako je tomu u spořících účtů. Dlouhodobě dosahují tyto typy investic vyšších výnosů než spořící účty.

Podílové fondy nemají žádné limity pro objem investice, resp. není omezená horní hranice. Minimální investice je nejčastěji 10 000 Kč, ale může to být i méně.

Z pohledu daní je to trochu složitější. Jako u všech investic platí daňový test, který říká, že pokud nevybereme v průběhu roku více než 100 000 Kč, nebo vybereme peníze v jakékoliv výši později než po 3 letech, výnos danit nemusíme. V opačném případě je daň 15 %, stejně jako u běžného a spořícího účtu. U podílového fondu musíme ovšem daň zaplatit přes daňové přiznání.

Nevýhodou tohoto investičního řešení může být nízká volatilita (propady v řádu desetin procenta), a tudíž nemusí být hodnota investice vždy rovna alespoň výši vkladu.

Dalším omezením je likvidita 15 dnů. Je nutné počítat s tím, že do druhého dne není možné získat peníze zpět.

Posledním parametrem, který by měl investor sledovat, jsou poplatky spojené s investicí. Proto je vhodné vybírat takové řešení, které je poplatky zatíženo co nejméně.

Podílové fondy peněžního trhu by tedy měly být v rozumné míře zařazeny do portfolia každé domácnosti. Případně lze tento nástroj použít pro plánované výdaje v horizontu 1-2 roky.