Nástroje s podporou státu při spoření na penzi

Od roku 2024 nastala řada změn v oblasti přípravy na penzi. Naši zákonodárci se tentokrát vytáhli a balík změn je opravdu obrovský. V podstatě se potvrzuje 30letý trend, kdy se stát snaží motivovat své občany k tomu, aby si odkládali peníze na důchod. Jinými slovy, stát se snaží přenést odpovědnost za životní úroveň budoucích penzistů právě na ně. Důvod je jasný. Státní důchody nebudou v budoucnu tak vysoké, jaké je známe dnes.

Přehled důležitých změn:

- Výše státního příspěvku u penzijních smluv

- Výše odpočtu od základu daně

- Zdanění příspěvku zaměstnavatele

- Nový Dlouhodobý investiční produkt

- Nové Pojištění dlouhodobé péče

- Minimální délka spoření

- Přechod k jiné penzijní společnosti

- Souběh penzijních smluv

- Kombinace čerpání prostředků při ukončení smluv penzijního spoření

Jelikož se jedná o širokou oblast a dnes již více komplikovanou než kdykoliv před tím, dovolte nám informovat Vás o všem podstatném. Srozumitelně a komplexně.

V následujících řádcích se tedy můžete dozvědět následující:

- Proč budou státní důchody nízké?

- Jaké jsou základní benefity od státu?

- Přes jaké nástroje je možné si spořit na penzi?

a) Transformovaný fond

b) Doplňkové penzijní spoření

c) Dlouhodobý investiční produkt - Pojištění dlouhodobé péče a životní pojištění

- Proč tyto benefity využívat i přes to, když státu nedůvěřuji?

- Jak si ideálně nastavit důchodové portfolio?

- Jak co nejlépe využít příspěvek zaměstnavatele?

1. Proč budou státní důchody nízké?

Jednoduše proto, že stát nebude mít peníze. Pokud se s tímto závěrem spokojíte, můžete rovnou přejít k další kapitole. Pokud uvítáte širší vysvětlení, pokračujte ve čtení dále.

Problematika důchodů je velmi složité a komplexní téma. O náročnosti cokoliv kloudného vymyslet svědčí i snaha všech vlád v posledních 30 letech. Bohužel politici nemají odvahu říci lidem pravdu a tak se aspoň všemožnými způsoby snaží o bezbolestné řešení, které ovšem neexistuje. Názory těch, kteří mají odvahu říkat lidem pravdu, jsou ojedinělé. Například, když Jiří Rusnok, toho času guvernér ČNB, 18. března 2018 v pořadu OVM V České televizi prohlásil: „Mělo by se občanům zdůrazňovat, že státní důchod tu není od toho, že budete mít životní úroveň téměř nezměněnou, až půjdete do penze. Ten je tady od toho, abyste nespadli do bídy, a tak má fungovat,“.

A kde je ten zakopaný pes? V demografickém vývoji české populace a v podstatě populace ve všech vyspělých zemích. Naše populace stárne. Mění se věková struktura obyvatelstva nepříznivým směrem, a to je věc, kterou žádný politik v demokratickém světě nedokáže ovlivnit. Jednoduše řečeno, dnes se přesně ví, kolik je u nás dětí, lidí v produktivním věku a seniorů. A také se přesně ví, jak jednotlivé ročníky naší populace budou v průběhu budoucích let stárnout a posouvat se směrem k důchodovému věku. A státní důchody budou nízké proto, že v budoucnu výrazným způsobem poklesne množství lidí v produktivním věku, kteří odvádějí peníze do průběžného důchodového státního systému, a naopak výrazným způsobem se zvýší počet lidí v důchodovém věku, kteří jsou příjemci těchto důchodů. A aby to nebylo málo, neustále se nám prodlužuje délka života a v důchodu trávíme více času. Jedná se tedy o dlouhodobě neudržitelný stav, který jednoznačně povede k tomu, že nůžky mezi státním důchodem a výší výdělku se budou rozevírat.

Slušný důchod bude mít pouze ten, který se na něj připraví sám. Stát si to už dávno uvědomil, ale svým občanům to ještě neřekl.

2. Jaké jsou základní benefity od státu?

1. Státní příspěvek

Prvním a nejrozšířenějším benefitem je příspěvek od státu u penzijního spoření. Novinkou ovšem je, že tento příspěvek bude konstantní ve výši 20 % a bude se počítat z minimální částky 500 Kč (dříve bylo minimum 300 Kč) a z maximální částky 1 700 Kč (dříve 1 000 Kč). Výše příspěvku se tedy v porovnání s předchozím obdobím lehce sníží, ale naopak u úložek nad 1 000 Kč bude nově vyplácen, přičemž jeho maximální výše bude 340 Kč (v minulosti 230 Kč). Tato nová pravidla platí od 1. 7. 2024.

2. Daňová úspora

Další benefity se týkají daňových úlev. Jedná se o odpočet zaplaceného příspěvku od základu daně. To znamená, úsporu ve výši 15 %. Maximální možnou úlevu na dani ve výši 7 200 Kč/rok lze získat při spoření částky 4 000 Kč měsíčně (u penzijních smluv 5 700 Kč). Novinkou letošního roku je, že je sloučený celkový maximální odpočet od základu daně na částku 48 000 Kč/rok a je na každém občanovi, jaké nástroje a v jakém poměru využije. Dříve to bylo tak, že bylo možné si odečíst od základu daně 24 000 Kč u penzijního spoření a stejnou částku u životního pojištění. Nyní se tedy jedná o společný limit, který se vztahuje také na nový Dlouhodobý investiční produkt (DIP) a na nové pojištění dlouhodobé péče.

3. Příspěvek zaměstnavatele

Dále je možné získat daňové úspory spojené s příspěvkem zaměstnavatele. Zaměstnavatel může přispívat na všechny uvedené nástroje částkou až 50 000 Kč za rok. Je-li tento příspěvek vyplácen, neodvádí se z něj žádné platby státu. A to jak na straně zaměstnavatele, tak i na straně zaměstnance. Peníze protečou z firmy na účet zaměstnance bez jakékoliv srážky. Jedná se o čistý příjem.

U penzijních smluv, které byly sjednány před 1. 1. 2024 platí, že v případě jednorázového výběru peněz, je nutné příspěvek zaměstnavatele dodatečně zdanit 15 %. Pokud by se někdo chtěl tomuto zdanění vyhnout, musel by si zvolit výplatu formou renty. A nově, pro smlouvy sjednané od roku 2024 platí, že i v případě jednorázového vyrovnání, není nutné příspěvek zaměstnavatele danit.

U smluv životního pojištění se nic nemění. V případě, že smlouva životního pojištění neskončí předčasně, příspěvek zaměstnavatele se danit nemusí.

3. Přes jaké nástroje je možné si spořit na penzi?

A. Transformované fondy (TF)

Jedná se v podstatě o Penzijní připojištění, které vzniklo v roce 1994. Toto spoření se již nedá od roku 2013 uzavřít, ale i tak je v něm stále přes 2,3 mil. klientů. Toto spoření se vyznačuje zejména garantovaným nezáporným výnosem, který tvoří z tohoto spoření ultrakonzervativní nástroj s nízkými výnosy (posledních 10 let průměrně cca 1 % p.a.), které dlouhodobě nedokáže porážet inflaci. Pro všechny občany, kteří mají do důchodu více jak 10 let, se právě z důvodu nízkých výnosů jedná o naprosto nevhodný nástroj.

Se spořením v TF jsou spojené standardní benefity v podobě státních příspěvků a daňových úlev (viz. kapitola benefity od státu).

Novinky od 2024

Věděli jste, že k výročí fixace hypotéky je dobré vyhodnotit až 14 parametrů? Že nevíte, co všechno zvážit a promyslet? To vůbec nevadí. Připravili jsme pro Vás komplexní návod, jak dostat svou hypotéku do té nejlepší kondice. Vše potřebné najdete právě zde.

- Z TF lze přejít do jakéhokoliv Doplňkového penzijního spoření. Klientovi se bez jakéhokoliv poplatku převedou veškeré úspory vč. úroků a příspěvků od státu na novou smlouvu penzijního spoření.

- Smlouvu TF lze přerušit a vedle ní mít smlouvu Doplňkového penzijního spoření.

- Od 1. 7. 2024 se mění výše státního příspěvku.

- Maximální odpočet od základu daně je 48 000 Kč (společný limit pro jednoho občana).

- Lidé v důchodu již nemají nárok na státní příspěvek.

- Možnost kombinace jednorázového výběru a renty.

B. Doplňkové penzijní spoření (DPS)

Doplňkové penzijní spoření je možné si sjednat od roku 2013 a vzniklo jako alternativa k Penzijnímu připojištění. Hlavní rozdíl je v investiční strategii, kterou si může každý klient sám zvolit. Není zde žádná garance výnosu a právě proto mohou Účastnické fondy v rámci DPS investovat také ve větší míře do akcií a v konečném důsledku přinášet svým klientům průměrný výnos okolo 6 % p.a.

Se spořením v DPS jsou spojené standardní benefity v podobě státních příspěvků a daňových úlev (viz. kapitola benefity od státu).

Novinky od 2024

- Minimální délka spoření je 10 let a minimální výstupní věk je 60 let.

- U nových smluv není nutné danit příspěvky zaměstnavatele při jednorázovém vyrovnání.

- Od 1. 7. 2024 se mění výše státního příspěvku.

- Maximální odpočet od základu daně je 48 000 Kč (společný limit pro jednoho občana).

- Lidé v důchodu již nemají nárok na státní příspěvek.

- Možnost kombinace jednorázového výběru a renty.

- Pro uznání spořicí doby je nutné spořit alespoň 100 Kč.

C. Dlouhodobý investiční produkt (DIP)

Největší novinkou roku 2024 je DIP. Ovšem není produkt jako produkt a DIP rozhodně není žádný produkt. Jedná se pouze o balíček, slupku, obálku, přívlastek k nějakému jinému finančnímu produktu, který má požadované vlastnosti.

Do DIPu lze zařadit téměř cokoliv, jakýkoliv produkt, který poskytuje standardní finanční instituce a ke kterému dokáže poskytovatel smlouvy vystavit pro daňové účely potvrzení o celkovém vkladu klienta, občana.

Pravidla pro DIP automaticky splňují již dříve uzavřené smlouvy Doplňkového penzijního spoření, Penzijní spoření s transformovanými fondy a Životní pojištění. Tyto smlouvy dlouhodobě nabízejí daňové úlevy. Ale nově bude možné do DIPu zařadit také řadu investičních nástrojů, termínované vklady a nové Pojištění dlouhodobé péče, které pojišťovny začínají nabízet.

Pro občana je důležité hlavně to, že lze k přípravě na penzi použít investiční nástroje, které doposud tento typ výhod nenabízely.

Hlavní parametry DIPu

Jak už to bývá, každá mince má dvě strany a u DIPu tomu není jinak. DIP přináší úlevy v podobě úspory na daních za podmínky, že smlouvy v něm poběží alespoň 10 let a minimálně do věku 60 let. Maximální věk pro vstup do DIPu bude tedy okolo 55 let.

Benefit v úspoře na daních je dvojí. Za prvé je to samostatný příspěvek občana, který si může nově odečíst od základu daně až 48 000 Kč/rok tj. může takto spořit částku až 4 000 Kč měsíčně. Přičemž tento limit se vztahuje na všechny smlouvy dohromady. Maximální úspora je v tomto případě 7 200 Kč.

Druhý benefit je spojený s příspěvkem zaměstnavatele, který může být až ve výši 50 000 Kč/rok.

Další benefit se týká samotných investičních nástrojů, kde se uplatňuje daňový test. Výnosy po 3 letech nebo při odkupu menších než 100 000 Kč v prvních třech letech již nepodléhají dani. To je velký rozdíl oproti TF a DPS, kde se výnosy daní, pokud si nezvolíme výplatu formou renty alespoň na 10 let.

Jaké nástroje v rámci DIPu použít

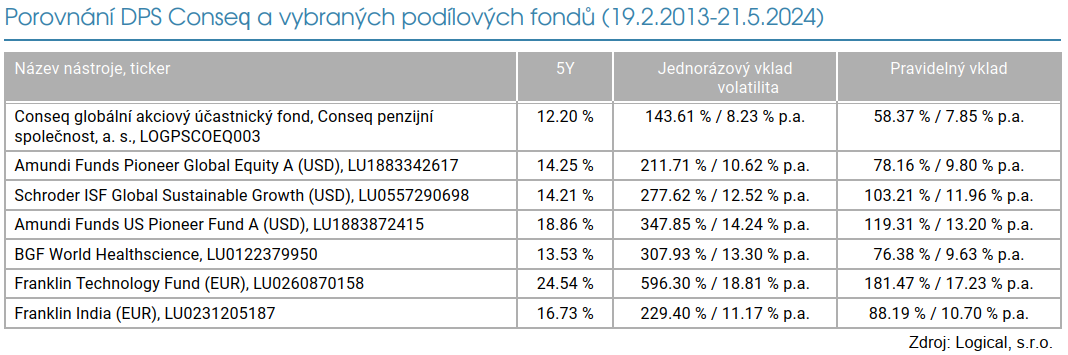

Jak jsme si již řekli, minimální spořicí doba je 10 let. Tento horizont je již dostatečně dlouhý, aby mohl mít pravidelný investor minimálně z 80 % dynamickou strategii. A nejlepší volbou pro takového investora jsou podílové fondy, kterých je na trhu velmi mnoho a dokonce nabízejí potenciál vyššího zhodnocení, než klasické účastnické fondy v DPS.

4. Pojištění dlouhodobé péče a životní pojištění

Velkou novinkou roku 2024 je také Pojištění dlouhodobé péče. Tento poměrně nový nástroj je zařazen do balíčku změn, kdy je možné si zaplacené pojistné (max. 48 000 Kč/rok) odečíst od základu daně. Smyslem tohoto produktu je pomoci zvládnout vícenáklady spojené s dlouhodobou péčí u starších lidí, kteří se bez takové péče neobejdou. Zajímavostí je, že přes takové pojištění je možné získat i garanci místa v odpovídajícím zařízení. Toto pojištění není určeno pro vytváření rezerv, ale pro kompenzaci zvýšených nákladů. Podrobněji se budeme tomuto nástroji věnovat v samostatném článku.

Životní pojištění zde zmíníme jenom pro úplnost informací. Pro životní pojištění platí velmi podobná pravidla jako pro DPS a TF, ale jeho využití pro přípravu na penzi je již na ústupu a to hlavně z důvodu vysokých poplatků spojených s investicí a menší flexibilitou.

5. Proč tyto benefity využívat i přes to, když státu nedůvěřuji?

Podmínky ze strany státu se mohou samozřejmě kdykoliv změnit a taky se v minulosti několikrát změnily. Ale na rozdíl od stavebního spoření se v oblasti penzí mění podmínky stále stejným směrem, k lepšímu. Zvyšuje se maximální příspěvek od státu, který je možné získat, zvyšuje se maximální možný odpočet od základu daně.

Tato strategie je pro stát velmi výhodná. Je to nejjednodušší a nejlevnější způsob, jak stabilizovat oblast penzí. Spoluúčast státu je v podstatě pouze 15 % a zbývající část si naspoří občané sami.

Veškeré státem podporované nástroje jsou v soukromém sektoru, kde stát pouze dodává příspěvek, nebo nabízí daňovou úsporu. Všechny peníze v těchto nástrojích patří klientům, občanům. Nepatří ani společnostem, ani státu. A pokud by se někdo bál znárodnění těchto prostředků, pak musí mít obavu také o své peníze na účtech v bankách a o svůj majetek obecně.

Predikovat dlouhodobý vývoj na desítky let samozřejmě nelze a vždy je potřeba počítat s určitou nejistotou. Ale úplně stejná chyba je, nedělat nic a čekat. Všem tedy doporučujeme vycházet ze současných podmínek a udělat pro sebe v dnešní době co nejlepší rozhodnutí. A pokud se v budoucnu podmínky změní, reagovat na změny úplně stejně, jako dnes.

6. Jak si ideálně nastavit důchodové portfolio?

Na tuto otázku neexistuje jednoduchá odpověď. Každý z nás má jiné možnosti a jiné představy o své budoucnosti. Finanční nástroje nejsou zcela jistě jedinou možností, jak si zajistit odpovídající životní úroveň po odchodu do důchodu, ale zcela jistě jsou nejdostupnější možností pro každého z nás.

Budeme-li tedy přemýšlet o tom, jak se finančně zajistit na důchod, měli bychom vzít do úvahy co nejvíce informací, které máme k dispozici a na základě nich se potom rozhodnout. Určitě se vyplatí nesázet vše pouze na jednu kartu a mít více možností. Čím více bude naše řešení variabilní, tím lépe se nám bude v budoucnu reagovat na nové okolnosti.

Za naprosto klíčové považujeme udělat odhad našich potřeb v budoucnu. Měli bychom vědět, kolik nás přibližně bude stát provoz naší domácnosti, kolik prostředků budeme potřebovat na využití volného času a kolik prostředků mít ideálně nachystaných pro období, kdy budeme potřebovat zvýšenou péči. Dále bychom měli odhadnout výši jednorázových výdajů při odchodu do důchodu v podobě úpravy bydlení atp. S největší pravděpodobností nikdy nespočítáme vše přesně, ale i menší chyba je stále lepší než absence jakéhokoliv plánu.

Pokud budeme vědět, jaké výdaje budeme mít, můžeme začít počítat příjmy. Základem našich budoucích příjmů bude státní důchod. Ten lze poměrně přesně odhadnout. A na co nebude stačit důchod od státu, tam bude potřeba vycházet z vlastních rezerv. Vlastní rezervy mohou mít nejrůznější podobu. Mohou to být úspory z finančních nástrojů, podíl z prodané společnosti, kterou jsme léta budovali, nájem z pronajímaného bytu atp. Každopádně základní představa o tom, jakou hodnotu aktiv bychom si měli vybudovat v průběhu produktivního věku nám může výrazně pomoci nastavit si ten správný plán, abychom dosáhli požadovaného výsledku. A nesmíme zapomenout, že čas jsou peníze. Pokud si na důchod budeme spořit, čím dřív začneme, tím lépe.

7. Jak co nejlépe využít příspěvek zaměstnavatele?

Na příspěvek zaměstnavatele se vztahují pouze daňové úlevy a ty je možné získat ve všech nástrojích podporovaných státem (penzijní připojištění, životní pojištění, doplňkové penzijní spoření, dlouhodobý investiční produkt, pojištění dlouhodobé péče). Je-li naším cílem dosáhnout co nejlepšího zhodnocení těchto prostředků a je nám méně jak 55 let, vyplatí se zcela jistě zvážit přesměrování příspěvku do podílových fondů v rámci DIP, kde je možné získat lepší zhodnocení.

Pokud se chceme vyhnout povinnosti zdanit příspěvek zaměstnavatele při jednorázovém vyrovnání u penzijního spoření, je nutné přejít na novou smlouvu (přejít k jiné penzijní společnosti).