Investice do dluhopisů – příležitosti a rizika

Část první – základní pojmy a principy

Dluhopisy a akcie jsou dvě základní investiční aktiva (cenné papíry), se kterými se setkává každý investor. V současné době nastal přímo dluhopisový „boom“, tak se podíváme na to, proč tomu tak je a na co by si případný dluhopisový investor měl dát pozor.

Co je dobré o dluhopisech vědět?

Pro úspěšné investování do dluhopisů je nezbytné vědět, jak takové dluhopisy fungují, co všechno se může stát a jaká rizika jsou spojená s dluhopisy. Každý dluhopisový investor by měl mít na paměti, že dluhopisová investice přináší omezený výnos za cenu neomezeného rizika. Je to specifická vlastnost dluhopisů, kterou je možné využít ve svůj prospěch.

Dluhopis je cenný papír, který má nejčastěji časově omezenou životnost. Základní princip dluhopisu spočívá v tom, že jedna strana dluhopis vydává (emitent, dlužník) a druhá strana dluhopis kupuje (investor, věřitel). Emitent si prostřednictvím vydání dluhopisu půjčuje peníze od investora za předem stanovených podmínek. Proto některé společnosti, kterým nechce banka půjčit peníze nebo chtějí diverzifikovat použité cizí zdroje, vydávají dluhopisy.

Mezi základní uváděné informace o každém dluhopisu patří:

Emitent – je ten, kdo dluhopis vydává, resp. ten, komu budeme peníze půjčovat. To je velice důležité vědět z důvodu vyhodnocení kreditního rizika (riziko bankrotu). Tedy, půjčíme-li někomu peníze na 5 let, budeme je chtít po 5 letech získat peníze zpět. Pokud ovšem daný subjekt již nebude existovat (stát, firma, obec, fyzická osoba…), tak nám nebude mít kdo půjčené peníze vrátit a v takovém případě můžeme přijít o všechno. Pro investora může mít dluhopis výhodu v tom, že na rozdíl od akcionářů jsou v případě likvidace společnosti upřednostněni věřitelé před akcionáři. Na to je ale lepší se raději nespoléhat.

Splatnost – je délka dluhopisu, tj. doba, za kterou investor dostane zpět své peníze. Dluhopisy mohou být krátké (např. na 6 měsíců), ale také mohou být velmi dlouhé (např. 10–50 let). S délkou splatnosti dluhopisů roste řada rizik. Zejména se zvyšuje kreditní riziko a dále citlivost na změnu úrokových sazeb.

Výnos – uvádí, jakou odměnu získá investor oplátkou za to, že se na určitou dobu vzdá své hotovosti. Nejznámější výnos je tzv. kupónový, kdy emitent pravidelně vyplácí úrok investorovi po celou dobu životnosti dluhopisu. Výše úroku může být dána různě. Často se můžeme setkat s fixně stanovenou úrokovou sazbou, úrok může být také variabilní v závislosti na úrokových sazbách. U státních dluhopisů jsme se mohli setkat s výnosem závislým na inflaci. U krátkodobých dluhopisů bývá aplikován diskontovaný výnos, který spočívá v tom, že investor zaplatí za dluhopis méně, než je jeho nominální hodnota.

Nominální hodnota – je peněžitá částka, kterou se zavazuje emitent zaplatit investorovi v době splatnosti dluhopisu.

Rizika spojená s dluhopisy

Dluhopisy, stejně jako jakákoliv jiná investiční aktiva, jsou spojeny s řadou rizik. A pokud někdo uvádí, že dluhopisová složka investičního portfolia je bezriziková (např. váš privátní bankéř), tak vás uvádí v omyl. Pro každého dluhopisového investora je zásadní kreditní riziko a úrokové riziko.

Rozhovor s Lukášem Urbánkem, který se svými klienty spolupracuje již od roku 1999. Je jedním z 43 poradců v ČR, kteří získali nejvyšší mezinárodní certifikát EFP pro oblast finančního plánování. O tom, jak se stal poradcem, jakou službu poskytuje svým klientům a proč vyhledávají jeho služby pracovníci bank, se můžete dočíst zde.

Rozhovor s Lukášem Urbánkem, který se svými klienty spolupracuje již od roku 1999. Je jedním z 43 poradců v ČR, kteří získali nejvyšší mezinárodní certifikát EFP pro oblast finančního plánování. O tom, jak se stal poradcem, jakou službu poskytuje svým klientům a proč vyhledávají jeho služby pracovníci bank, se můžete dočíst zde.Kreditní riziko je spojeno se solventností emitenta a jeho schopnosti dostát svým závazkům. Pro investora je tedy naprosto klíčové vědět, komu půjčuje peníze a v jaké finanční kondici daný subjekt je. Je rozdíl koupit si český státní dluhopis a dluhopis od malé firmy, která vznikla před 3 měsíci a potřebuje kapitál na rozjezd svého podnikání. Toto riziko by mělo být zohledněno v nabízeném, resp. očekávaném výnosu. Státní dluhopisy jsou považovány za nejbezpečnější investici (nikoliv bez rizika) a proto nabízejí nejnižší výnos a stále je o ně zájem. Naproti tomu dluhopisy malých firem nebo firem, kterým nejsou ochotné půjčit banky, musí svým investorům nabídnout odpovídající výnos. Pokud tedy uvidíme někde nabídku investice do firemního dluhopisu s výnosem 8 % a více, automaticky to znamená, že se jedná o několikanásobně vyšší kreditní riziko než v případě státního dluhopisu. Volbou správného emitenta lze tedy výrazně snížit kreditní riziko spojené s neomezenou ztrátou při dluhopisové investici.

Úrokové riziko spojené se změnou úrokových sazeb ovlivňuje cenu dluhopisů a tím pádem i velikost výnosu. Obecně platí, že se vzrůstající úrokovou sazbou klesá cena dluhopisů a roste jejich výnos. A naopak. Pro začínajícího investora je to poměrně složitá závislost, tak si ji zkusíme trochu rozebrat.

Úrokové sazby vyhlašované Českou národní bankou (ČNB) ovlivňují podmínky na finančním trhu, a to zejména výši úroků u úvěrů a výši úročení vkladů. ČNB je nezávislá instituce a jejím hlavním úkolem je cenová stabilita. Výši úrokových sazeb si tedy nelze objednat, ale z principu stabilizace lze částečně predikovat budoucí vývoj.

Výše úročení vkladů tvoří alternativu k investičním příležitostem a také k výnosům dluhopisů. To je to nejdůležitější. Představme si, že máme dluhopis za 10 000 Kč s úrokem 2 % a budeme ho chtít prodat v době, kdy úrokové sazby na vkladech v bance jsou na úrovni 5 %. Kdo by si takový dluhopis koupil, když může mít v bance vyšší úrok? Abychom takový dluhopis prodali, musíme jej prodat levněji. Tím pádem bude pro investory atraktivnější. Ceny dluhopisů tedy klesají.

Pokud cena dluhopisu klesne, sníží se základna pro výpočet výnosu a samotný výnos vzroste. Koupíme-li si dluhopis s nominální hodnotou 10 000 Kč a kupónem 2 % (200 Kč) za 9 500 Kč, bude náš výnos ne 2 %, ale např. 2,1 %. Výnos dluhopisu tedy roste.

Do jaké míry se změní cena dluhopisu při změně úrokové sazby, závisí na splatnosti. Čím je delší splatnost dluhopisu, tím je citlivost na změnu úrokové sazby vyšší. Tuto citlivost vyjadřuje durace.

Jak dluhopisy koupit?

Pro běžného člověka je největší překážkou nominální hodnota dluhopisu, resp. jeho pořizovací cena. Dluhopisy, až na výjimky, se většinou prodávají ve vyšších objemech desetitisíců, statisíců a miliónů korun. Dosáhnout tedy rozumné diverzifikace může být z tohoto pohledu obtížné. Naštěstí existuje řešení v podobě podílových fondů, do kterých je možné investovat již od částky 500 Kč.

Věděli jste, že k výročí fixace hypotéky je dobré vyhodnotit až 14 parametrů? Že nevíte, co všechno zvážit a promyslet? To vůbec nevadí. Připravili jsme pro Vás komplexní návod, jak dostat svou hypotéku do té nejlepší kondice. Vše potřebné najdete právě zde.

Pro většinu investorů je využití podílových fondů ideálním řešením. Investor předem ví, jakou investiční strategii fond uplatňuje a jaká rizika a v jaké míře investor podstupuje. Podílové fondy ve své měsíční zprávě uvádějí pro investora všechny důležité informace jako je doba splatnosti portfolia, durace (citlivost na změnu úrokové sazby), od jakých emitentů jsou dluhopisy, jaký je rating těchto dluhopisů, v jaké jsou měně a mnoho dalších údajů. Investor má tedy naprostý přehled o své investici. Ví, že podílový fond řídí portfolio manažer, který se snaží reagovat na aktuální dění a ideálně reaguje v závislosti na budoucím očekávaném vývoji ekonomiky.

Poslední výhodou pro investora je garantovaná likvidita podílových fondů. Kdykoliv si investor vzpomene, může požádat o zpětný odkup podílových listů a do 14 dnů má peníze na účtu. U přímo kupovaných dluhopisů může být likvidita výrazně snížena.

Část druhá – dluhopisy jako investiční příležitost

Dluhopisy, stejně jako akcie, patří téměř do každého investičního portfolia. Smyslem kombinace těchto dvou složek je hlavně diverzifikace rizik. Obecně platí, že dluhopisy a akcie reagují na různé situace odlišně, a proto je vhodné tyto dvě složky v portfoliu kombinovat.

Jak jsme si vysvětlili v první části „Dluhopisy – základní pojmy a principy“ pro investora je nejdůležitější emitent a splatnost dluhopisu. A pokud přemýšlíme o investici do dluhopisů, měli bychom také vědět, že výnos z dluhopisů je dvojí – úrokový a kapitálový.

Úrokový výnos je dán kupónem, který je pravidelně vyplácen, a pokud emitent dodrží všem svým závazkům, tak investor přesně ví, kolik dostane a jaký výnos realizuje v případě, že bude držet svůj dluhopis až do splatnosti.

Kapitálový výnos spočívá v rozdílu mezi kupní a prodejní cenou. Pokud budeme držet kupónový dluhopis po celou dobu jeho životnosti, bude kapitálový výnos roven nule. Pokud ovšem budeme chtít dluhopis prodat v jakýkoliv jiný okamžik než v době splatnosti, může být jeho cena vyšší nebo nižší, než byla pořizovací cena. Jak je to možné?

S dluhopisy se obchoduje na trzích, kde dochází k jejich ocenění. Hlavním určujícím faktorem jsou úrokové sazby na trhu, resp. výnosy alternativních příležitostí na trhu. Když budou vklady v bankách úročeny 6 % p.a., tak málokdo si bude chtít koupit dluhopis s výnosem 2 % p.a. Ledaže by ten dluhopis byl za nižší než nominální cenu. A to samé platí naopak. Tržní ocenění dluhopisů může být tedy zajímavou příležitostí pro investory.

Dluhopisy v době rostoucích úrokových sazeb

Abychom lépe pochopili investiční příležitost, která se v současné době rýsuje, je ideální se nejdříve podívat na to, jak se chovají dluhopisy v době růstu úrokových sazeb. Vše si ukážeme na orientačním příkladu.

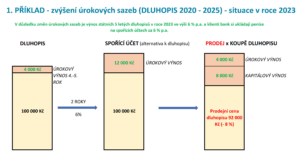

Příklad č.1 – dluhopisy v době růstu úrokových sazeb

Představme si, že jsme v roce 2020 a koupíme si za 100 000 Kč pětiletý státní dluhopis s výnosem (kupónem) 2 % p.a. Pokud budeme tento dluhopis držet až do splatnosti, tak každý rok dostaneme vyplacený kupón ve výši 2 000 Kč a k výročí splatnosti dostaneme zpět svých 100 000 Kč. Za 5 let tedy získáme do své kapsy 10 000 Kč.

Jenže, v roce 2023, poté, co nám byl vyplacen 3. kupón, se změní naše priority a potřebujeme získat hotovost, abychom mohli pořídit fotovoltaickou elektrárnu. Rozhodneme se tedy náš dluhopis prodat. Jenže v roce 2023 nabízí banky na svých vkladových účtech 6 % a náš dluhopis nese pouze 2 % p.a. Abychom tedy našli kupce pro náš dluhopis, musíme jej učinit více atraktivní, musíme snížit cenu. Víme, že potencionální kupec našeho dluhopisu může realizovat výnos 2x 6 % tj. 12 000 Kč za dva roky. Náš dluhopis mu nabízí výnos pouze 2x 2 % tj. 4 000 Kč. Rozdíl ve výnosu je tedy 8 000 Kč. Pokud tedy náš dluhopis zlevníme o 8 000 Kč na cenu 92 000 Kč, budou obě příležitosti z pohledu výnosu rovnocenné. Pro potencionálního investora to může být již zajímavá příležitost. Cena dluhopisu v tomto případě klesá. Zbývající splatnost dluhopisu byla 2 roky a rozdíl v úrokových sazbách byl 4 %. Cena dluhopisu tedy klesla o 4 % za každý rok splatnosti, tj. o 8 % na 92 000 Kč.

Pokud tedy po 3 letech dluhopis prodáme, inkasujeme 3x kupón ve výši 2 000 Kč, celkem 6 000 Kč a při prodeji dluhopisu utržíme ztrátu ve výši 8 000 Kč. Celkem bude naše investice ve ztrátě 2 000 Kč. Pokud bychom drželi dluhopis až do splatnosti, bude náš výnos 10 000 Kč.

Dluhopisy v době klesajících úrokových sazeb

V předchozím příkladu jsme si ukázali, jak se na cenu dluhopisu negativně promítne růst úrokových sazeb. Na dalším příkladu si ukážeme, jak tomu bude v případě, kdy úrokové sazby budou klesat.

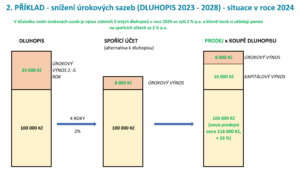

Příklad č.2 – dluhopisy v době poklesu úrokových sazeb

Představme si, že jsme v roce 2023 a koupíme si za 100 000 Kč pětiletý státní dluhopis s výnosem (kupónem) 6 % p.a. Pokud budeme tento dluhopis držet až do splatnosti, tak každý rok dostaneme vyplacený kupón ve výši 6 000 Kč a k výročí splatnosti dostaneme zpět svých 100 000 Kč. Za 5 let tedy získáme do své kapsy 30 000 Kč.

Nicméně, v roce 2024, poté, co nám byl vyplacen 1. kupón, se změní naše priority a potřebujeme získat hotovost, abychom si mohli pořídit nové auto. Rozhodneme se tedy náš dluhopis prodat. Jenže v roce 2024 nabízí banky na svých vkladových účtech pouze 2 % a náš dluhopis nese neuvěřitelných 6 % p.a. Jelikož jsme si zapamatovali, co udělá s cenou dluhopisů růst úrokových sazeb, tak víme, že při poklesu sazeb si naopak můžeme za náš dluhopis říct vyšší cenu.

Víme, že potencionální kupec našeho dluhopisu může realizovat výnos 4x 2 % tj. 8 000 Kč za čtyři roky. Náš dluhopis mu nabízí výnos 4x 6 % tj. 24 000 Kč. Rozdíl ve výnosu je tedy 16 000 Kč. Pokud tedy náš dluhopis zdražíme o 16 000 Kč na cenu 116 000 Kč, budou obě příležitosti z pohledu výnosu rovnocenné. Pro potencionálního investora to může být již zajímavá příležitost. Cena dluhopisu v tomto případě roste. Zbývající splatnost dluhopisu byla 4 roky a rozdíl v úrokových sazbách byl 4 %. Cena dluhopisu tedy vzrostla o 4 % za každý rok splatnosti, tj. o 16 % na 116 000 Kč.

Pokud tedy po jednom roce dluhopis prodáme, inkasujeme 1x kupón ve výši 6 000 Kč, a při prodeji dluhopisu utržíme kapitálový výnos ve výši 16 000 Kč. Celkem bude naše investice po jednom roce v zisku 22 000 Kč. Pokud bychom drželi dluhopis až do splatnosti celých 5 let, bude náš výnos 30 000 Kč.

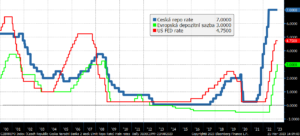

Proč je příležitost právě nyní?

V současné době se nacházíme v situaci, kdy úrokové sazby jsou poměrně vysoko a je zde potenciál k jejich poklesu. Samozřejmě nevíme, kdy k tomu dojde a také nelze vyloučit ještě další růst. Určitě je dobré si uvědomit, že hlavním faktorem vedoucím k růstu úrokových sazeb byla vysoká inflace. Pokud v budoucnu budou inflační tlaky nižší, bude prostor pro pokles úrokových sazeb. Pokud úrokové sazby postupně klesnou ze 7 % na 3 %, bude se jednat o velkou změnu, která bude mít výrazný dopad na cenu dluhopisů.

V současné době se nacházíme v situaci, kdy úrokové sazby jsou poměrně vysoko a je zde potenciál k jejich poklesu. Samozřejmě nevíme, kdy k tomu dojde a také nelze vyloučit ještě další růst. Určitě je dobré si uvědomit, že hlavním faktorem vedoucím k růstu úrokových sazeb byla vysoká inflace. Pokud v budoucnu budou inflační tlaky nižší, bude prostor pro pokles úrokových sazeb. Pokud úrokové sazby postupně klesnou ze 7 % na 3 %, bude se jednat o velkou změnu, která bude mít výrazný dopad na cenu dluhopisů.

Jak využít současné dluhopisové příležitosti?

Při každé investici je potřeba počítat s nejrůznějšími scénáři. Nikdo nemá křišťálovou kouli, aby mohl říct, co nás v budoucnu čeká, a jak ideálně sestavit své investiční portfolio. Pro to, abychom co nejvíce snížily rizika spojená s investicí do dluhopisů a co nejvíce využili nabízené příležitosti je potřeba dodržet následující kritéria.

- Investovat pouze volné peníze – klasický investiční horizont pro investici do dluhopisů se uvádí 3–5 let. Pokud budeme chtít do dluhopisů investovat, musíme počítat s tímto horizontem. To znamená, že bychom měli mít vždy ponechanou základní pohotovostní rezervu, která nám dovolí dodržet plánovaný investiční horizont.

- Investovat do veřejně obchodovatelných dluhopisů – pro využití příležitosti v podobě poklesu úrokových sazeb a následného přecenění dluhopisů je nezbytně nutné, aby cenu takového dluhopisu určoval trh. Pokud koupíme dluhopis od malé firmy přes neveřejnou nabídku, kde neexistuje sekundární trh, tak k žádnému přecenění dluhopisu nedojde, resp. bude velice těžké případného kupujícího přesvědčit o oprávněnosti vyšší ceny. Laik to nepochopí a odpovědný investor nebude mít o takový dluhopis zájem.

- Kupovat české dluhopisy – z výše uvedeného grafu jasně vyplývá, že v porovnání se sazbami amerického FEDu a evropské ECB jsou sazby ČNB výrazně vyšší. Vyšší sazby automaticky znamenají vyšší potenciál pro pokles, tj. větší rozdíl mezi současnou sazbou a tou budoucí.

- Splatnost portfolia – cena dluhopisu a jeho citlivost na změnu úrokových sazeb je dána jeho splatností. Čím bude splatnost vyšší, tím bude dluhopis citlivější a tím více se změní jeho cena. V případě poklesu úrokových sazeb to bude pro investora pozitivní informace, v případě růstu to bude naopak. Pro využití současné příležitosti se vyplatí koupit dluhopisy, které budou mít delší splatnost.

Dodržením výše uvedených rad lze dosáhnout snížení rizik a zvýšení pravděpodobnosti potencionálního výnosu. Ale i tak zůstane nejistota ve vývoji úrokových sazeb v budoucnu. Je tedy potřeba počítat s tím, že bude nutné v závislosti na vývoji úrokových sazeb případně přizpůsobit investiční horizont. Obecně by měl investiční horizont odpovídat průměrné splatnosti portfolia. V takovém případě by mohla investice dopadnout nejhůře tak, že investor získá průměrný výnos do splatnosti portfolia odpovídající okamžiku nákupu dluhopisů. To bude platit v případě nákupu portfolia kvalitních dluhopisů v investičním pásmu.

Není dluhopis jako dluhopis. O rizicích spojených s investováním do korporátních dluhopisů malých společností jsme naše čtenáře opakovaně varovali. Pokud vás tato problematika zajímá, můžete si přečíst více právě zde.